Informator dla pracowników Polski Ład 2022

aktualizacja: 19-01-2022

utworzono: 30-12-2021

Informator dla pracowników dotyczący zmian w naliczaniu wynagrodzeń wypłacanych pracownikom od 2022r w związku ze zmianami przepisów podatkowych zwanych Polskim Ładem

(1) Wynagrodzenie minimalne

Od 01.01.2022 r. ulega zmianie wysokość wynagrodzenia minimalnego, które będzie wynosiło:

- dla osób zatrudnionych na umowie o pracę – 3.010,00 zł brutto

- dla zleceniobiorców – 19,70 zł brutto/godz.

(2) Kwota wolna od podatku PIT

Co to jest ?

Jest to pojęcie odnoszące się do dochodu. Od roku 2022 kwota wolna od podatku ulega podwyższeniu z 8.000,00 zł do 30.000,00 zł (jest to kwota dochodu od której nie jest pobierany podatek PIT).

Co to oznacza w praktyce?

Jeśli ktoś zarobi mniej niż 30.000,00 zł, w ogóle nie zapłaci podatku PIT (ale obowiązek zapłaty składek społecznych oraz zdrowotnej pozostaje bez zmian). Jeśli ktoś zarobi więcej niż 30.000,00 zł, zapłaci podatek PIT dopiero od nadwyżki ponad tę kwotę.

(3) Kwota zmniejszająca podatek PIT

Co to jest?

Jest to pojęcie odnoszące się do podatku PIT. Od 2022 roku kwota zmniejszająca podatek będzie wynosić:

- rocznie 5.100,00 zł – wynika z następującego wyliczenia 30.000,00 zł × 17%

- miesięcznie 425,00 zł – wynika z następującego wyliczenia 1/12 × 5.100,00 zł (obecnie jest to kwota 43,76 zł).

Dla kogo?

Z kwoty wolnej od podatku PIT już w ciągu miesiąca korzystają i będą korzystać pracownicy, którzy złożyli swojemu pracodawcy formularz PIT-2 (oświadczenie pracownika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych).

PIT-2 to formularz, który pracownik zatrudniony na umowie o pracę, składa zwykle przed otrzymaniem pierwszej wypłaty. Pracownik oświadcza w nim, że nie osiąga innych wyszczególnionych dochodów z tytułu:

- świadczeń ZUS (emerytura, renta),

- działalności gospodarczej,

- najmu lub dzierżawy.

Tym samym upoważnia pracodawcę do zmniejszania miesięcznej zaliczki na podatek dochodowy o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek PIT. Jeśli ktoś ma więcej niż jednego pracodawcę, wniosek taki może złożyć tylko u jednego z nich. Raz złożony pracodawcy PIT-2 jest ważny także przez kolejne lata, o ile wynikający z niego stan faktyczny nie uległ zmianie. Brak złożenia PIT-2 przez pracownika, skutkuje brakiem rozliczenia kwoty zmniejszającej podatek PIT.

Jeżeli kwota zmniejszająca podatek zostanie zastosowana przy jednoczesnym pobieraniu świadczeń ZUS, należy liczyć się z dopłatą podatku w rozliczeniu rocznym w kwocie 5.100,00 zł.

(4) Skala podatku dochodowego od osób fizycznych

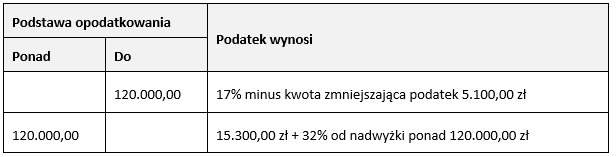

Podwyższenie granicy pierwszego progu podatkowego do 120.000,00 zł (wcześniej była to kwota 85.528,00 zł) oznacza, że:

- za miesiące, w których dochód uzyskany od początku roku nie przekroczy kwoty stanowiącej górną granicę pierwszego przedziału skali tj. 120.000,00 zł – pobranie przez pracodawcę podatku PIT w wysokości 17% dochodu uzyskanego w danym miesiącu;

- za miesiąc, w którym dochód uzyskany od początku roku przekroczy kwotę stanowiącą górną granicę pierwszego przedziału skali tj. 120.000,00 zł:

‒ 17% od tej części dochodu uzyskanego w tym miesiącu, która nie przekroczyła tej kwoty, i

‒ 32% od nadwyżki ponad kwotę stanowiącą górną granicę pierwszego przedziału skali; - za miesiące następujące po miesiącu, w którym nastąpiło przekroczenie pierwszego progu podatkowego – 32% dochodu uzyskanego w danym miesiącu.

(5) Brak możliwości pomniejszenia zaliczki na podatek PIT o część potrąconej składki na ubezpieczenie zdrowotne

Pracownik płaci składkę na ubezpieczenie zdrowotne wynosząca 9% podstawy wymiaru.

Do 2021 roku możliwe było pomniejszenie naliczonej zaliczki na podatek dochodowy PIT o część stanowiącą 7,75% podstawy wymiaru.

Po zmianach w 2022 roku, w dalszym ciągu pracownicy będą opłacać 9% składkę zdrowotną, jednak zostają pozbawieni możliwości pomniejszenia zaliczki na podatek PIT, co w praktyce będzie oznaczać wzrost wysokości składki zdrowotnej o 7,75 pp. podstawy wymiaru.

(6) Ulga dla tzw. „klasy średniej”

Ustawodawca zabierając możliwość odliczenia zapłaconej składki zdrowotnej od podatku dochodowego w 2022 roku, przewidział ulgę mającą rekompensować negatywne skutki tej zmiany, tzw. ulgę dla „klasy średniej”.

Ulga polega na obniżeniu podstawy opodatkowania (poza kwotę wolną od podatku w wysokości 30.000,00 zł) zmiennej kwoty, w zależności od uzyskiwanych zarobków, obliczanej na podstawie specjalnego algorytmu określonego w ustawie (dwóch wzorów matematycznych).

Z ulgi dla „klasy średniej” będą mogły korzystać osoby osiągające przychód ze:

- stosunku pracy,

- stosunku służbowego,

- spółdzielczego stosunku pracy,

- pracy nakładczej.

Ulgą nie będą objęte:

- przychody osób świadczących pracę na umowach zlecenie i o dzieło,

- zasiłki z ubezpieczenia społecznego i wypadkowego:

‒ zasiłek chorobowy,

‒ zasiłek opiekuńczy,

‒ zasiłek macierzyński,

‒ zasiłek wyrównawczy,

‒ świadczenia rehabilitacyjne

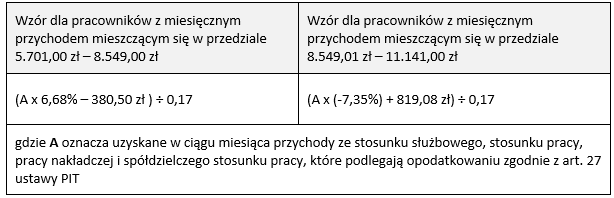

Ulga stosowana będzie automatycznie dla przychodów pracownika zawierających się w przedziale 5.701,00 zł – 11.141,00 zł miesięcznie (68.412,00 zł – 133.692,00 zł rocznie).Oznacza to, że pracownik osiągający przychody poniżej i powyżej tego przedziału nie będzie miał prawa do skorzystania z tej ulgi.

Jeżeli pracownik nie będzie chciał korzystać z tej ulgi w trakcie roku, może skorzystać z niej w rozliczeniu rocznym. W takim wypadku pracownik musi złożyć oświadczenie o rezygnacji ze stosowania miesięcznej ulgi dla klasy średniej.

Jeżeli podatnik złoży sporządzony na piśmie wniosek o niepomniejszanie dochodu o kwotę ulgi, płatnik nie będzie pomniejszał dochodu najpóźniej od miesiąca następującego po miesiącu, w którym otrzymał wniosek. Oświadczenie o rezygnacji trzeba będzie złożyć odrębnie dla każdego roku podatkowego. Można je złożyć również w trakcie roku, ale skutek będzie miało od wynagrodzeń naliczanych za kolejny miesiąc.

W przypadku kiedy ulga była stosowana miesięcznie, a w rozliczeniu rocznym okaże się, że pracownik nie osiągnął minimalnego progu 68.412,00 zł lub przekroczył próg 133.692,00 zł, to w rozliczeniu rocznym będzie musiał oddać fiskusowi pieniądze z tytułu niesłusznie wykorzystanej ulgi dla klasy średniej (niedopłaconego podatku PIT).

W przypadku wspólnego rozliczenia małżonków należy ocenić odrębnie przychody każdego z małżonków – jeżeli łączny przychód małżonków przekracza górny limit stosowania ulgi, ale odrębnie przychody każdego z nich mieszczą się w limicie stosowania ulgi, wówczas ulga przysługuje każdemu z nich; w przypadku w którym przychody jednego małżonka przekraczają górny limit, a przychody drugiego mieszczą się w limicie, ten drugi małżonek będzie miał prawo do skorzystania z ulgi.

Do obliczenia ulgi dla „klasy średniej” służą następujące wzory:

Przykładowe roczne zarobki oraz kwota ulgi dla „klasy średniej” w podatku PIT:

- 65.000,00 zł dochodu będzie uprawniało do ulgi w kwocie 0 zł,

- 75.000,00 zł dochodu będzie uprawniało do ulgi w kwocie 2.612 zł,

- 102.588,00 zł dochodu będzie uprawniało do ulgi w kwocie 13.452 zł maksymalna wysokość do wykorzystania,

- 130.000,00 zł dochodu będzie uprawniało do ulgi w kwocie 1.612 zł,

- 140.000,00 zł dochodu będzie uprawniało do ulgi w kwocie 0 zł,

(7) Wspólne rozliczenie PIT z małżonkiem

Pracownik ma prawo do złożenia oświadczenia, że zamierza opodatkować swoje dochody za dany rok podatkowy łącznie z małżonkiem.

W zależności od wysokości dochodów uzyskiwanych przez pracownika i jego małżonka, miesięczne zaliczki pracownika na podatek będą wynosić:

- dochody pracownika nie przekroczą kwoty 120.000,00 zł, a małżonek nie uzyskuje żadnych dochodów – zaliczki będą obliczane z uwzględnieniem stawki podatku w wysokości 17 % i zostaną dodatkowo pomniejszone o kwotę zmniejszającą podatek 425,00 zł miesięcznie,

- dochody pracownika przekroczą kwotę 120.000,00 zł, a małżonek nie uzyskuje żadnych dochodów lub jego dochody mieszczą się w niższym progu podatkowym – zaliczki będą obliczane z uwzględnieniem stawki podatku w wysokości 17 %,

Wspólne rozliczenie z małżonkiem opodatkowanie dochodów będą mieli małżonkowie również za rok, w trakcie którego został zawarty związek małżeński pod warunkiem, że małżeństwo trwało i wspólność majątkowa istniała do końca roku podatkowego. Wspólne rozliczenie z małżonkiem będzie można zastosować już przy rozliczeniu dochodów za 2021r (chyba że ukażą się inne interpretacje US w tym temacie).

Wspólne rozliczenie z małżonkiem możliwe również przez podatnika, który pozostawał w związku małżeńskim w roku podatkowym, a jego małżonek zmarł w trakcie roku podatkowego albo po upływie roku podatkowego, przed złożeniem zeznania podatkowego za ten rok.

(8) Rozliczenie wspólne z dzieckiem dla rodzica samotnie wychowującego dzieci

Zmiana rozliczania ulgi dla osób samotnie wychowujących dzieci – zastąpienie prawa podatnika będącego osobą samotnie wychowującą dziecko do wspólnego opodatkowania się z dzieckiem możliwością odliczenia od podatku przez takiego rodzica kwoty 1.500,00 zł i to jeśli rozlicza się według skali podatkowej. Dotychczasowa ulga na dziecko / dzieci zostaje na niezmienionych zasadach – np. kwota na pierwsze i drugie dziecko wynosi 1.112,40 zł rocznie, bez względu na dochody rodzica.

(9) PIT zerowy dla wybranych grup

Rozszerzenie katalogu zwolnień od podatku dochodowego o określone przychody tzw. PIT zerowy, oprócz dotychczasowych przychodów osób do 26. roku życia z tytułu umowy o pracę, zlecenia, zwolnienie obejmie także :

- przychody podatnika, który przeniósł miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej do kwoty 85.528 zł, przez 4 kolejne lata podatkowe, tzw. ulga na powrót (z pewnymi warunkami),

- przychody podatnika, który w roku podatkowym w stosunku do co najmniej 4 dzieci wykonywał władzę rodzicielską, pełnił funkcję opiekuna prawnego, jeżeli dziecko z nim zamieszkiwało lub sprawował funkcję rodziny zastępczej do kwoty 85.528 zł, limit ten przysługuje na każdego rodzica, tzw. ulga dla rodzin 4+ ,

- przychody ze stosunku pracy otrzymane przez podatnika po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, który mimo nabycia uprawnień emerytalno-rentowych nie korzysta z nich i nadal pozostaje na zatrudnieniu, do kwoty 85.528 zł, tzw. ulga na seniora.

(10) Korzystanie z samochody służbowego dla celów prywatnych

Korzystania z samochodu służbowego do celów prywatnych – zmianie ulegnie zasada rozliczania przychodu i podatku PIT u pracowników, którzy wykorzystują służbowe samochody również do celów prywatnych;

- do 2021r wysokość PIT zależała była od pojemności silnika (przychód pracownika ustalany jest w wysokości 250 zł lub 400 zł miesięcznie, wyższa kwota dotyczy pojazdów z silnikiem większym niż 1600 cm3),

- od 2022r o daninie przesądzi moc pojazdu z podziałem na do i powyżej 60 kW co w praktyce oznacza iż trzeba będzie zapłacić wyższy PIT tj.:

- 250 zł – dla samochodów o mocy silnika do 60kW,

- 250 zł – dla samochodów stanowiących pojazd elektryczny lub pojazd napędzany wodorem,

- 400 zł – dla samochodów innych niż wymienione wyżej.

(11) Właściwość urzędu skarbowego

Od 2022 r właściwość urzędu skarbowego określa się według miejsca zamieszkania podatnika w dniu składania zeznania, a gdy zamieszkanie na terytorium Rzeczypospolitej Polskiej ustało przed złożeniem zeznania, to według ostatniego miejsca zamieszkania.

Zwracamy uwagę iż zeznania roczne za 2021r. składane w 2022r podatnicy będą składać na nowych zasadach tj. do urzędu skarbowego właściwego w momencie składania zeznania.

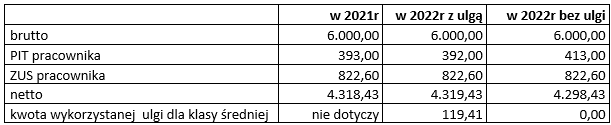

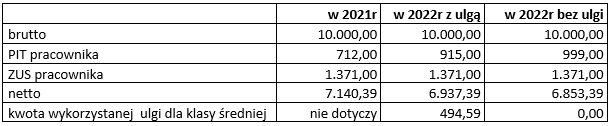

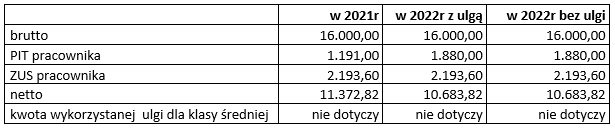

(12) Przykłady

Dla zobrazowania, jak będą wyglądały wynagrodzenia od 01.01.2022 r. obliczone zgodnie z zasadami Polskiego Ładu, poniżej przedstawione zostały wyliczenia dla wybranych kwot w porównaniu do roku 2021.

Do wyliczeń przyjęto następujące założenia:

- koszty uzyskania przychodu – w kwocie podstawowej 250,00,

- kwotę zmniejszającą zaliczkę na podatek 425,00 stosowaną w przypadku złożenia oświadczenia PIT-2 (bez złożenia oświadczenia PIT-2 kwota zaliczki na PIT będzie wyższa),

- nie uwzględniono kwoty wpłat PPK i dopłaty do ubezpieczenia finansowanego przez pracodawcę (kwoty te podwyższają podstawę opodatkowania),

- nie uwzględniono kwot dokonywanych potrąceń z wynagrodzenia netto.

Jak już wcześniej wyjaśniono kwota 425,00 zł miesięcznie zmniejszająca podatek PIT, będzie możliwa do odliczenia po wcześniejszym złożeniu oświadczenia PIT-2. Jeżeli pracownik nie chce stosować tego pomniejszenia w trakcie roku, to nie należy składać oświadczenia PIT-2, a złożone wcześniej wycofać.

Stosowanie ulgi dla „klasy średniej” jest obligatoryjne (w granicach limitów). Jeżeli pracownik nie chce jej stosować w trakcie roku, to musi złożyć oświadczenie o rezygnacji.

Jeśli pracodawca nie będzie uwzględniał zarówno kwoty zmniejszającej zaliczkę na podatek PIT, jaki i ulgi dla „klasy średniej’, to pracownik będzie mógł je odliczyć samodzielnie w zeznaniu rocznym za 2022 rok.

Poniższe wyliczenia mają wyłącznie charakter poglądowy.

Dokumenty do pobrania:

wniosek o niestosowanie ulgi dla tzw. klasy średniej

wniosek o niestosowanie kosztow uzyskania przychodów

wniosek o wycofanie z dokumentów oświadczenia PIT-2

oświadczenie pracownika w sprawie ulgi dla rodzin 4+

oświadczenie podatnika o spełnieniu warunków do korzystania z ulgi na powrót

oświadczenie podatnika o spełnianiu warunków do korzystania z ulgi dla pracujących emerytów

Oświadczenie podatnika o zamiarze wspólnego opodatkowania dochodów z małżonkiem